Privatkredit

Schweizer Privatkreditanbieter locken mit oft unerreichbaren Schaufensterzinsen

Comparis-Analyse über Zinskonditionen bei Privatkreditanträgen

Zürich, 25. April 2019 – Konsumentinnen und Konsumenten müssen sich bei der Kreditvergabe in Acht nehmen: Kreditinstitute beurteilen denselben Kunden nämlich höchst unterschiedlich. Eine Analyse des Online-Vergleichsdienstes comparis.ch zeigt: Je nach Anbieter zahlt der gleiche Antragsteller für einen Privatkredit fast das Doppelte an Zinsen. Bei einem Kreditbetrag über 20’000 Franken und einer Laufzeit von 36 Monaten macht das rund 50 Franken monatlich mehr oder weniger; also total fast 1’800 Franken über die gesamte Kreditdauer.

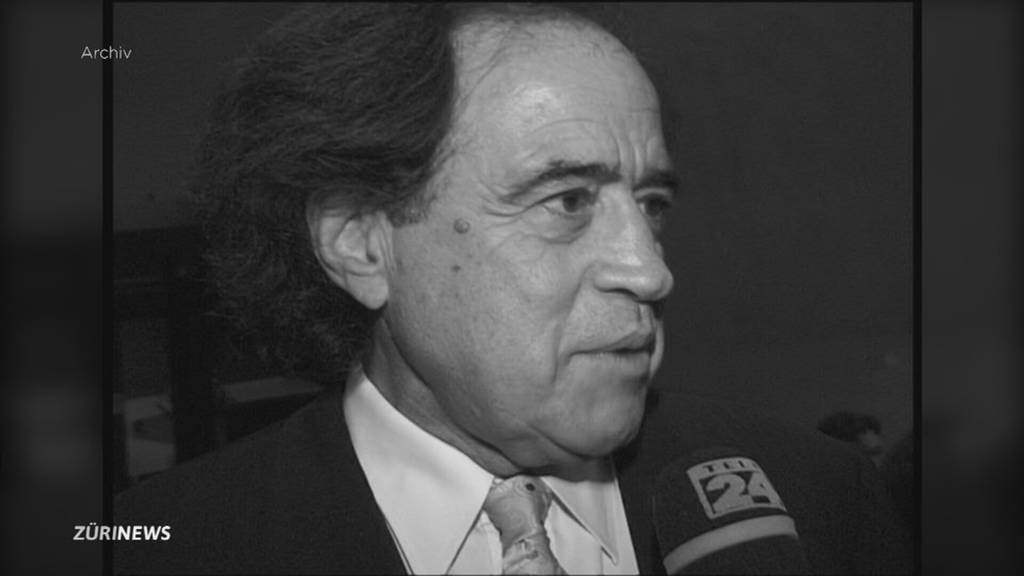

Selbst Antragssteller mit «sehr guter» Zahlungsfähigkeit bekommen den tiefsten ausgeschriebenen Zins oft nicht. Comparis-Finanz-Experte Frédéric Papp stellt fest: «Konsumentinnen und Konsumenten müssen sich dringend bewusster werden über die grosse Intransparenz im Markt. Umso wichtiger ist es, bei der Kreditaufnahme einen kühlen Kopf zu bewahren und zu vergleichen».

Sehr gute Zahlungsfähigkeit gibt bei zwei Dritteln nicht den besten Zins

Der von comparis.ch als Musterkunde verwendete Antragsteller wird von der Kreditauskunftei CRIF mit einem Score von 500 bis 550 bewertet. Das entspricht bereits einer sehr guten Zahlungsfähigkeit (ab 450 werden Kreditantragssteller als gut benotet). Gewählt wurde das Profil eines alleinlebenden Ingenieurs ohne Eigenheim oder weitere Sicherheiten, in einem festen Anstellungsverhältnis ohne Familie, Schulden oder Betreibungen. Trotz dieser Ausgangslage haben 6 von 9 angefragten Kreditanbietern dem Comparis-Profil nicht den auf ihrer Webseite als besten ausgeschriebenen Zins offeriert.

Gemäss dem Comparis-Partner-Service Credaris fallen gut 39 Prozent der Kredit-Antragsteller in diese Gruppe der Zahlungsfähigen. Nur 21 weitere Prozent erreichen eine «ausgezeichnete Bonität» mit dem Maximalwert von 550 bis 600.

Gemäss Bob Finance würden nur besagte 21 Prozent aller in Schweizer Haushalten wohnenden kreditfähigen Personen den tiefstmöglichen Zins von 4,9 Prozent erhalten. Der Comparis-Musterkunde würde hingegen einen Zinssatz von 6,9 Prozent zahlen müssen. Bei der Migros Bank bekommen aktuell 13’969 Personen den Bestzins von 4,7 Prozent. Das Comparis-Profil müsste 5,7 Prozent zahlen.

Bei CreditGate 24 erhalten Antragsteller mit einer Top-Bewertung (Note AAA) den Best-Zins von 4,8 Prozent. Das sind nach eigenen Angaben 2 Prozent aller Konsumkreditnehmenden; und zwar jene, die ein Grundpfand als Sicherheit nachweisen und hinterlegen können – also etwa Hausbesitzer. Der Testkunde und Mieter käme mit 6,4 Prozent deutlich höher.

«Diverse Kreditanbieter gewähren Hauseigentümern bessere Konditionen als Mietern. Aus Risikosicht ist das durchaus nachvollziehbar: Durch dieses harte Ausschlusskriterium kreieren die Kreditinstitute sogenannte Leuchtturmprodukte. Sie machen Werbung mit Zinsen, die für die meisten Kunden unerreichbar sind», so Papp.

Good Finance wiederum publiziert zwar eine Bandbreite von 4,4 bis 7,4 Prozent. Der Zinssatz von 4,4 Prozent gilt allerdings nur für Kunden mit einem Kreditbetrag von über 60’000 Franken. Der Testkunde von comparis.ch bekäme mit seinem Kreditantrag über 20’000 Franken nur einen Standardzins von 6,4 Prozent.

Grosse Spannweite zwischen den besten Zinsen der Kreditanbieter

Bei Eny Credit, Cash Gate und Cembra Money Bank ergab die Online-Abfrage für einen Kredit über 20’000 Franken und eine Laufzeit von 36 Monaten zwar den beim jeweiligen Anbieter tiefstmöglichen Zins. Doch die Spannweite war mit 3,45 Prozent Unterschied zwischen dem besten und dem schlechtesten Angebot erheblich. Das Comparis-Profil erhielte gemäss der Online-Berechnung bei Eny einen Zins von 4,5 Prozent. Bei Cash Gate und Cembra Money Bank bekäme derselbe Kunde für dieselbe Anfrage indes nur 7,9 bzw. 7,95 Prozent.

«Die Analyse zeigt somit, wie wichtig ein sauberer Vergleich der einzelnen Kreditanbieter ist», sagt Comparis-Experte Papp. Das wiederum sei einfacher gesagt als getan. Der Grund: Alle Kreditgesuche werden der Zentralstelle für Kreditinformation (ZEK) gemeldet. Zudem sind die auf der ZEK gespeicherten Daten ein wichtiges Entscheidungskriterium bei der Kreditvergabe. Wird ein Kreditgesuch abgelehnt, bleibt diese Ablehnung zwei Jahre auf der ZEK gespeichert und kann sich entsprechend negativ auf alle weiteren Kreditgesuche auswirken.

«Einerseits können Kreditinteressierte auf den Online-Rechnern unverbindlich einen Richtzins ermitteln, ohne eine effektive Offerte zu erfragen», rät er. «Andererseits kann der Gang zu einem unabhängigen Kreditberater Klarheit schaffen».

Übersicht Resultate für Comparis Musterkunde

MethodikComparis hat im April 2019 Kreditofferten eingeholt für einen Testkunden mit einer «sehr guten» Bonitätseinstufung (CRIF-Score 500-550). Es handelt sich um einen ledigen Ingenieur (Jahrgang 1968) mit Nettoeinkommen monatlich: CHF 7’200, 13. Monatslohn, kein Nebenerwerb. Festanstellung 100% seit 2011 beim gleichen Arbeitgeber. Monatlicher Mietzins: CHF 2’900, Wohnort Zürich, wohnt seit 2012 in dieser Mietwohnung. Monatliche Krankenkassenprämie: CHF 300. Berufsauslagen: CHF 1’200. Kein Betreibungsregistereintrag, bisher kein Kredit, kein Leasing. Nachgefragt wurde eine Offerte für einen Privatkredit über CHF 20’000 und eine Laufzeit von 36 Monaten.

Weiterführende Links